ALL ARTICLES CAN BE READ IN MORE THAN 100 LANGUAGES

UBS, den sveitsiske konkurrenten til den fallerte banken Credit Suisse, godtar for å roe usikkerheten på det globale bankmarkedet, å fusjonere med betaling av 3,23 milliarder sveitsiske franc – CHF, i tillegg til å ta opptil 5 milliarder franc av Credit Suisse sitt udekkede tap, dog med en føderal tapsgaranti på maksimalt 9 milliarder CHF for ytterligere tap, samt en likviditetstilførsel på 100 milliarder CHF fra den sveitsiske sentralbanken – SNB. Tilsynelatende ingen dårlig handel, fra en økonoms synspunkt.

UBS er forkortelsen for Union Bank of Switzerland – «Union de Banques Suisses» eller «Unione di Banche Svizzere», på henholdsvis fransk eller italiensk. «Schweizerische Bankgesellschaft» på tysk.

USBs hovedkontor Zurich

Banken ble grunnlagt den 29. juni 1998, ved sammen-slåing av Union Bank of Switzerland og Swiss Bank Corporation. UBS er den tredje største banken i Europa med en markedsverdi på 63 milliarder dollar, før fusjonen.

Denne banken er en av de ni globale «Bulge Bracket»-banker. Disse bankene er verdens største multinasjonale investeringsbanker, som stort sett betjener de største selskap, institusjonelle investorer og myndigheter.

Destruerende på tilliten til sveitsisk bankvesen

Credit Suisse’s hovedkontor Zurich

Sveitsiske banker er kjent for å være restriktivt konservative og pålitelige og har representert trygg havn i turbulente valutatider. UBS sin overtakelse av den fallerte Credit Suisse, skader imidlertid gjennom årtier den oppbygde troverdigheten til den sveitsiske banksektoren. Credit Suisse-konsernet har gitt det sveitsiske bankvesenet en tillitskrise, som har manifestert seg i betydelig flukt av klientmidler.

Forholdet ble forsterket av omveltningene i det amerikanske bankmarkedet forut der Credit Suisse var den største banken som var hektet til markedsuroen som oppsto, som følge av kollapsen i forrige uke hvor amerikanske kreditorer hos Silicon Valley Bank og Signature Bank tvang USAs sentralbank til finansiering av 54 milliarder dollar av bakenes tap. Det vises til tidligere artikkel i EM24 EuropMedia – www.em24.uk, «Could the US banking crisis be contained?» – link: https://www.em24.uk/could-the-us-banking-crisis-be-contained/

Stor risiko for insolvens

Pessimistisk graf

Det måtte tas hensyn til at det var en stående risiko for at Credit Suisse ble illikvid. Dette selv om banken fortsatt kunne forbli solvent. De to bankenes formuer hadde hatt temmelig ulikt resultat det siste året.

UBS hadde 7,6 milliarder dollar i overskudd i 2022, mens Credit Suisse derimot hadde tapt 7,9 milliarder dollar. Credit Suisses aksjer hadde falt med 75 % sammenlignet med for ett år siden, mens UBSs aksjekurs i motsetning hadde holdt seg relativt stabil. Det var således nødvendig for myndighetene å iverksette tiltak for å hindre alvorlig skade på de sveitsiske og internasjonale finansmarked.

UBS gikk derfor altså med på å fusjonere med den sveitsiske rivaliserende, fallerte banken Credit Suisse, for 3 milliarder CHF, i tillegg til å ta opptil 5 milliarder CHF, eller ekvivalent med 5,4 milliarder dollar, i tap. Dette hensyntatt dagens kurser i en avtale tilrettelagt av sveitsiske finansmyndigheter, under forutsetning av at de fusjonert bankene mottar 100 milliarder CHF, hvilket er ekvivalent med 108 milliarder dollar, i likviditetshjelp fra den sveitsiske sentralbanken – SNB. Dette for å unngå mer markedsrystelser og uro i den globale bankvirksomheten og først og fremst stabilisere situasjonen utad i sveitsisk bankvirksomhet.

Den sveitsiske føderale regjeringen gir i tillegg en tapsgaranti på maksimalt 9 milliarder CHF for en klart definert del av porteføljen. Dette medfører at sveitsiske skattebetalere eventuelt blir belastet med 9 milliarder CHF dersom forholdet skulle gå galt.

FINMA har godkjent fusjonen

Den sveitsiske FINMAs – logo

Den sveitsiske finanstilsynsmyndigheten FINMA har godkjent UBS sin fusjon med Credit Suisse og hilser velkommen overtakelsesløsningen og de iverksatte tiltak av den sveitsiske konføderasjonen og den sveitsiske nasjonalbanken – SNB.

Transaksjonen og tiltakene som er iverksatt skal sikre stabilitet for bankens kunder og for finanssenteret. SNB gir altså banken ytterligere likviditetshjelp som er støttet av en garanti for mislighold fra Det sveitsiske forbund. Dette vil gi tilstrekkelig likviditet til å gjennomføre overtakelsen. På dette grunnlaget vil det være mulig å fortsette all forretnings-virksomhet til begge bankene uten restriksjoner eller avbrudd.

Tillitskrisen tømmer klientmidler

Bankkunder

Credit Suisse-konsernet opplever en tillitskrise, som har manifestert seg i betydelig flukt av klientmidler. Dette ble forsterket av omveltningene i det amerikanske bankmarkedet tidligere i mars. Det var en risiko for at banken ble illikvid, selv om den forble solvent fram til fusjonen. Det var derfor strengt nødvendig for myndighetene å iverksette tiltak for å forhindre alvorlig skade på tilliten til sveitsisk og internasjonalt finansmarked.

«Too big to fail»

«Too big to fail»

Konsekvensene rundt UBS deltagelse i rednings-operasjonen tilknyttet fusjonen med Credit Suisse-konsernet, resulterte i at 16 milliarder CHF, hvilket er ekvivalent med omkring 17 milliarder US-dollar, av Credit Suisse-utstedte obligasjoner ble avskrevet som verdiløse.

Denne handlingen vil komme til å få langsiktige konsekvenser over hele verden for i all rimelig framtid tilknyttet eventuell investering i sveitsisk finansiell gjeld.

FINMA skal ha uttalt da denne godkjente UBS fusjonen med Credit Suisse, at bankens eventuelle tiltak for å stabilisere seg selv, ikke ville ha vært tilstrekkelig for å gjenopprette tilliten til banken.

Mer vidtrekkende, andre alternativ ble imidlertid også vurdert og undersøkt, før UBS-løsningen ble valgt og gjennomført som det beste alternativet. Både administrerende direktør og styreformannen i UBS forble for øvrig i sine stillinger etter fusjonen, hvilket forsterket bankens posisjon som den ledende universelle banken i Sveits. Styreformannen påpekte imidlertid at den nye storbanken ville avslutte driften av Credit Suisse sin investeringsbank, men tilla at det var for tidlig å si noe ellers om potensielle nedskjæringer, men Credit Suisse sin innenlandske virksomhet kommer til å bli beholdt tilknyttet spekulasjoner om at denne kunne bli skilt ut på grunn av innbyrdes konkurranseproblemer.

Tilsidesatte eiendomsretten

Regjeringsbygningen, Bern, Sveits

Den sveitsiske regjeringen tvang gjennom fusjonen mellom de to bankene uten aksjonærens stemmer ble hørt. Eiendomsretten ble således tilsidesatt i det ellers så juridisk sikre landet Sveits. Det er tydeligvis et skille mellom de politiske faktorene og næringslivet i det lille landet. Credit Suisse var kjent med mulige kommende US-amerikanske søksmål fra investorer som følte at disse var blitt bedratt av banken.

UBS og Credit Suisse var begge medlemmer av en gruppe på 30 globale viktige banker som følges nøye opp av regulatorer. Det må ikke tas for gitt at disse bankene likevel er strikt regulerte i det finansielle systemet.

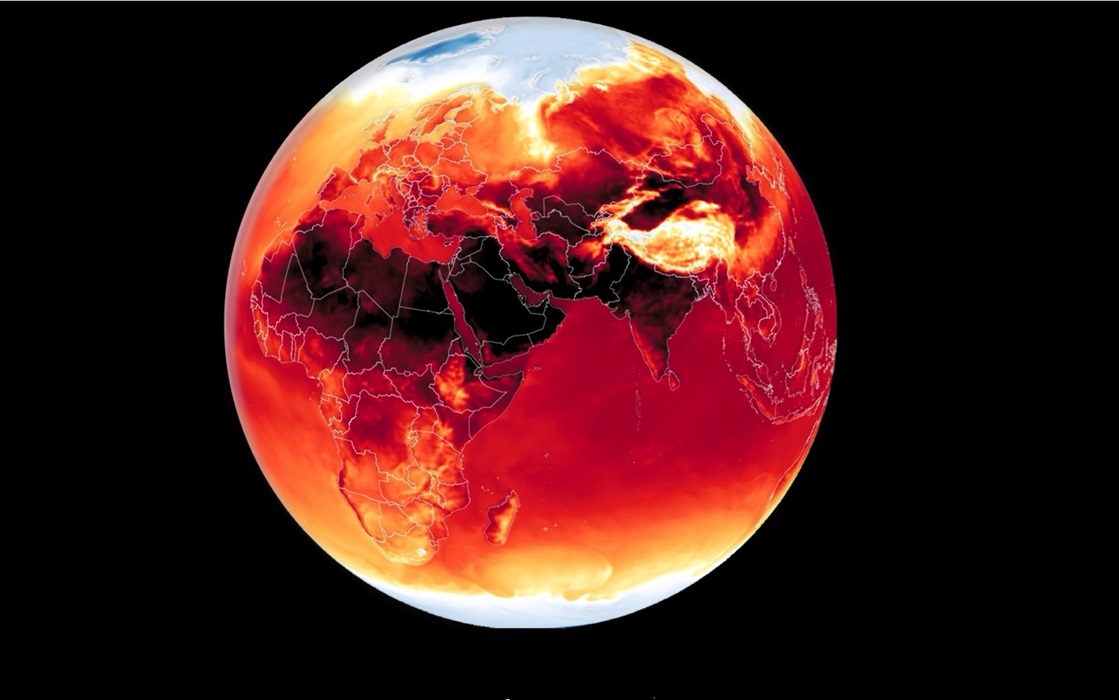

Featured image: Illustrasjonsbilde

21/03/2023

INFORM FIVE OF YOUR FRIENDS ABOUT WWW.EM24.UK – A FREE MAGAZINE!

When I initially commented I clicked the -Notify me when new comments are added- checkbox. Thanks!

I’m grateful for the blog post. Great.